誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達80%的交易利潤分成。

限時優惠代碼

在購買鈦金挑戰賽時輸入“TITANIUM30”,即獲得30%的折扣(優惠截止日期為2024年4月30日)。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

2021年10月市場展望

全球宏觀市場

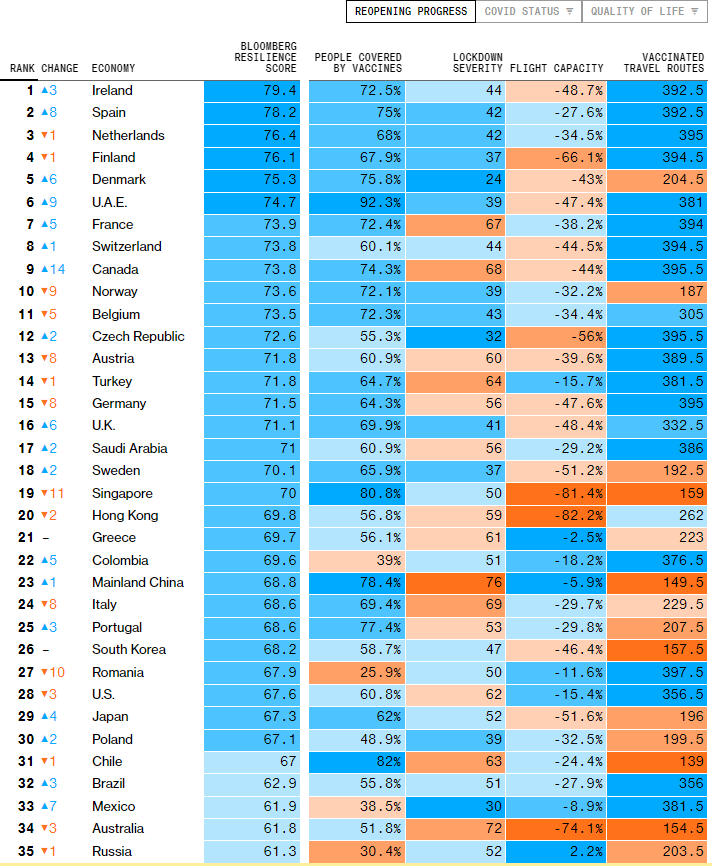

自去年起,彭博社開始製作Covid Resilience Ranking (全球防疫韌性排行榜 ),于每個月月底公佈,其提供了當前全球53個主要經濟體在控制冠狀病毒傳染病的情況,以”疫苗覆蓋率”, ”鎖定嚴重性”,“航班飛行力”,“ 接種疫苗旅客的旅行自由度” 為標準評分。

根據九月的“全球防疫韌性排行榜”,曾經是疫情嚴重的歐洲地區的多個國家連續最近三個月居於領先地位,其中,愛爾蘭,西班牙,荷蘭,芬蘭,丹麥,法國和挪威穩居前十名的位置,愛爾蘭有超過90%的成年人已經接種了兩劑以上的疫苗,首次登上冠軍位置。

而去年11月曾經是排名第一的紐西蘭,由於Delta病毒而開始的封鎖政策跌至38名;美國也因爲Delta病毒而導致的染病病例和死亡病例人數大增,9月的排名,也跌至28名;東南亞在9月的表現墊底,之前一直穩居前十名的新加坡,由於政府試圖從“COVID-19zero“的清零政策,轉向“以疫苗爲主導”的重新開放策略的轉變,雖然98%是輕症或者無症狀患者,但也同時出現了令人不安的病例激增的情況,排名也從上個月的第8名,大幅下跌至第19名。

有專家表示,未來六個月將是關鍵,隨著美國和歐洲的天氣變冷,風險很高,冬天將是真正的下一個重大考驗,也是檢驗高水平的疫苗接種的效果如何的階段。

資料來源:彭博(Bloomberg)去年起製作「全球防疫韌性排名」(Covid Resilience Ranking),每月底公布最新結果,評估哪個國家或地區能在盡量降低對社會與經濟的干擾下,最有效率地控制疫情。

https://www.bloomberg.com/graphics/covid-resilience-ranking/

股票市场

第三季度末,9月份美國股市全面大幅下跌,標普500股票指數創下2020年初新冠疫情爆發以來的最嚴重的月度下跌。9月整個月,美國三大股票指數,道瓊斯指數,標普500指數和納斯達克指數分別從近期高點下跌5.74%,6.11%和7.36%,幾乎抹去今年第三季度以來的全部漲幅,其中納斯達克指數跌幅最大。與此同時,美國十年期國債收益率大幅攀升至最高1.56%左右,目前回調至1.527%左右。

道瓊斯指數:從35535 跌至最低33495,或跌5.74%,目前反彈至34800

標普500指數:從4550跌至最低4272,或跌6.11%,目前反彈至4400

納斯達克指數:從15710跌坐在14554,或跌7.36%,目前反彈至14912

過去一個月全球金融市場有很明顯高漲的風險厭惡情緒,分析美股大幅下跌的原因,可能有以下幾個:第一,持續發酵的中國恆大違約危機,有可能引發類似“雷曼兄弟”的金融危機的風險大增。恆大地產公司過去之所以能夠做大,就是因爲采取高杠桿模式。公司沒有錢的時候,都會向金融機構借錢,這幾年中國實行“三道紅綫”的政策之後,“接盤俠”不見了,而且也沒有金融機構願意再向其借款,現金流危機越演越烈。

截至去年底,恆大的負債已經達到8700億元,資金鏈斷裂,從9月8日起,恆大集團旗下的財富理財產品,已經暫停了部分兌付,引發投資者集體焦慮。第二,美聯儲9月23日的利率會議,明確暗示,將會很快,也就是今年11月就開始每個月縮減每月1200億美元的債券購買規模,美國十年美國國債收益率在僅僅一周左右的時間大幅攀升,自1.300%左右漲至1.563%左右,也創下今年6月以來的新高,預計在今年年底之前,會漲至2%左右。市場普遍認爲,美國國債收益率的快速上漲,降低了科技公司未來的現金流的價值,之前熱門的科技股看起來被高估了,同時,這也阻礙了科技公司未來獲取增長而進行融資回購股票的能力。

其中,以科技股爲主的納斯達克指數首當其衝,跌幅最大。其它對通貨膨脹和美國國債收益率敏感的科技股也普遍開啓了下跌,例如,蘋果,臉書,亞馬遜,谷歌(Alphabet ),英偉達,AMD和特斯拉等等,都有不同程度的大幅下跌。投資者因此而可能從投資成長型股票轉向投資價值型股票。第三,美國債務上限的截至日期是10月18日,拜登總統領導的美國政府深陷“爭議不斷”的債務上限的談判,達不成協議可能導致美國政府關門的風險大增,雖然很多機構分析師認爲美債違約的可能性非常低,但是隨著截止日期的臨近,越來越多投資者被迫為美債“違約”做準備。第四,美國9月消費者信心指數下跌至109.3,預期是115.2,這也是自今年6月以來的連續第三個月下降,顯示市場對delta變種病毒和物價上漲的擔憂持續打壓消費者信心。

密歇根大學9月份消費者信心指數初值略有上升,但仍是近十年的最低點,因高物價推動了家電和汽車等耐用商品的購買條件的下降。對經濟狀況和短期成長前景的擔憂加深,對住宅,汽車和主要家電的消費意願再次下降。

10月初,10月1日三大股指均出現一波反彈,可能是由於最近老牌製藥巨頭公司墨沙東傳來好消息,他們研發的新冠口服藥中期實驗結果,能夠降低50%住院或者死亡風險。還稱,該中期實驗跟蹤了775名患有輕度到中度的新冠的成年人,實驗結果顯示,在新冠症狀出現5天内,服用抗病毒口服藥丸的患者中,僅7.3%的人在30天后住院或者死亡,而服用安慰劑的患者中,這一比例為14.1%。這一消息對公衆來説是一個驚喜,該藥物可能會創造“真正的治療進步”,從而大大降低因新冠死亡的風險。同時,10月6日,美國參議院共和黨領袖康奈爾宣佈,將允許短期内凍結債務上限持續到12月,三大股指均轉漲。

資料來源: Tradingview, 2021年9月23日,美聯儲利率決議公佈後,美國十年國債收益率就開啓不斷上漲的模式,之後僅僅一周的時間,就從1.300%迅速上漲至最高1.563%左右

外匯市場

全球外匯市場,市場目前普遍預計美聯儲將於今年11月宣佈縮減購債計劃。隨著全球各大央行政策出現轉向,之前高流動性汎濫的時代可能逐漸走向尾聲。雖然當前各國央行的實際收益率依然很低,可能給市場帶來一定的支撐,但長遠看來,高風險資產的樂觀程度可能對比之前有所下降,未來市場的波動性可能將維持高位。

高風險貨幣在未來3-12個月可能會劇烈波動,其中新興市場貨幣可能會遭到抛售。不過,如果未來幾個月美國就業市場的數據如果差强人意,低於預期過遠的數據,可能支持美聯儲推遲縮減購債的計劃,而令美元進一步承壓。

1.美元:中長期溫和上漲

•9月3日公佈的美國8月非農數據,遠不及預期,非農就業人數增加23.5萬,遠低於市場預期的75萬,失業率下降0.2%至5.2%,符合市場預期,勞動參與率保持不變,為61.7%。其它方面,平均時薪月率數據和年率數據均超過預期。整體報告表現喜憂參半。數據公佈後,引發美元一波短綫下跌,0.9160跌至0.9115(USDCHF)。

•9月16日公佈的美國8月零售表現强勁。美國零售月率從7月下降1.8%改善為增長0.7%,而市場原本預計將下降0.8%。 不含汽車銷售的核心銷售增長1.8%,為五個月以來的最大增幅。美元迅速從0.9200上漲至0.9330(USDCHF)。

•9月23日公佈的9月美聯儲利率決議,美聯儲確認即將開啓Taper。美聯儲主席鮑威爾確認:如果經濟增長繼續預期一致,我們可以在下次會議上輕鬆地采取縮減購債的計劃;大部分FOMC成員支持縮減購債的時間和速度,資產購買仍有用途,但現在是縮減資產購買的時候了。縮減購債規模最早可能在下次會議上得到滿足; 到2022年中左右逐步結束購債結束購債可能是合適的,將逐步減少購債,大約在2022年中結束。美聯儲的通脹預期顯示通脹率非常溫和地超出了2%的目標。通脹預測今年和未來幾年會有所上升, 這反應出瓶頸和短缺還沒有以有意義的方式緩解;希望通脹預期穩定在2%附近;在通貨膨脹方面已經取得了實質性進展,縮減購債的時機對加息沒有直接信號意義。許多聯邦公開委員會成員認爲在就業方面已經取得了實質性的進一步進展,鮑威爾的觀點是:如果通脹率在2022年仍然保持較高水平,美聯儲可能達到加息的條件。

•9月23日公佈的9月美聯儲FOMC經濟預期,將繼續每月增持至少800億美元的國債,以及至少400億美元的住房抵押貸款支持證券,直到委員會的充分就業和物價穩定的目標取得實質性進展。美聯儲利率決議0%―25%,前值0%―25%,預期0%―25%;2024年底GDP增速預期中值為2%;2024年底失業率預期中值為3.5%;2024年底核心PCE通脹預期中值為2.1%。

•9月24日到9月30日,美聯儲利率決議后,美元上漲,美國十年期國債收益率開始上漲。美元指數,從93.00上漲至94.50;USDCHF,從0.9210上漲至0.9365;USDJPY從109.80上漲至112.05

•截至9月底,拜登總統推動的“基建法案”仍懸而未決。民主黨在這項法案上仍然存在嚴重分歧,溫和派反對法案的規模,進步派則表示不會接受任何縮小版的方案。美國總統拜登說:他將儘全力爭取國會通過基礎建設和社會開支法案。拜登總統星期六(10月2日)表態,他將“拼命”爭取讓基礎建設法案和價值數以萬計萬元的社會開支議案在美國國會得到通過,並計劃增加旅行,提振美國人民對議案的支持。

•技術層面來看,過去一個月,美元指數,從92.00上漲至最高94.50,漲幅2.72%,現報94.07;USDCHF,從0.9115上漲至0.9365,漲幅2.74%,現報0.9305

•展望未來,美元指數可能很快上破95.00,同時,如果沒有重大風險事件,在明年年底之前,可能會測試98-100區間,同時,USDCHF可能未來3個月測試0.9500.

2.歐元: 中期或溫和走弱

•9月9日歐洲央行利率決議,維持三大關鍵利率不變,符合市場預期。此外,歐洲央行同時宣佈將放緩第四季度的緊急抗疫購債計劃(PEPP)的購債速度。目前歐洲央行的購債計劃包括PEPP和資產購買計劃(APP) 兩類。APP為歐洲央行的主要資產購買計劃,于2019年11月開啓,目前的净購買速度為每個月200億歐元。而PEPP于2020年3月開啓,是一項臨時性資產購買計劃,主要目的是爲了應對疫情對歐洲經濟的衝擊。2021年3月以來,歐洲央行決定以“明顯更快的速度”實施PEPP,資產購買的速度上升至每個月800億歐元,以支持歐元區經濟復蘇。按照歐洲央行的表述,一旦判斷疫情危機階段結束,歐洲央行將會終止PEPP下的净資產購買。自去年疫情爆發以來,歐洲央行為歐元區提供了創紀錄的貨幣政策支持。PEPP,被普遍解讀為歐洲版的量化寬鬆政策。

•歐元區是靠著一個統一 的貨幣“歐元”建立起來的一個鬆散的聯盟,成員國各自擁有獨立的主權,各國之間經常為各國的私利而相互較勁,很難做到同心協力,所以在實際經濟重建和發展過程中,阻力較大,“英國脫歐”成功也是歐洲各國閒的利益難以協調的有利證據。所以,預計歐元區,相對比其它發達經濟體,可能是最後完成疫情后的重建和恢復的地區,同時,在市場普遍預期美聯儲率先實現貨幣政策正常化的大背景下,歐元預計溫和走軟。

•技術層面來看,隨著美元的上漲,EURUSD(歐元兌美元)已經迅速從1.1905跌至1.1555,跌幅2.94%,現報1.1590,目前來看,有可能很快會下探1.1500,短期來説,還有可能在1.1500 到1.2200之間反復測試的可能,中長期來説,有在1.10 到1.15區間反復測試的可能。

3.英鎊:中長期至少比歐元要强勢

•英國央行周四(9月23日)在聲明中表示,其貨幣政策會員會決定將央行的政策利率維持在0.1%不變,且將購債目標維持在8750億英鎊。同時,英國央行將第三季度GDP增長預期從8月報告時的2.9%下調至2.1%,不過全年GDP增長仍維持在强勁的6%。疫情期間英國儲蓄增長超過1600億英鎊,支撐了强勁的消費已及房地產市場,製造業活動以及投資意向也持續增強。隨著抗疫支出的下降,政府在基礎建設和綠色能源方面的支出可能增加。

•英國央行也表示,加息的理由“似乎”有所增强,目前預計年底英國通脹率將達到4%以上,是目標水平的兩倍多。英國貨幣政策委員會的兩名官員敦促央行縮減購債計劃。聲明發出後,市場將英國加息的時間提到明年3月,認爲英國央行或將成爲新冠疫情以來第一家加息的主要銀行。

•英國是發達經濟體中,率先早在今年5月6日的央行利率會議就宣佈開始“縮減購債”規模,這是G7國家中,繼加拿大之後,第二個宣佈退出“量化寬鬆”, 恢復貨幣政策正常化的國家。目前英國也有超過70% 的成年人已經完成疫苗的接種,大多數的社交距離限制也已經取消了,英國大體上和美國一樣,已經基本從疫情中恢復過來了。

•技術層面看,隨著美元過去一個月的上漲,英鎊兌美元,從近期高點1.3910跌至最低1.3410,跌幅3.6%,現報1.3628,可能再次下探1.3500,這也是英國成功脫歐期閒所達到的歷史重要價位。短期,仍有可能在1.3500到1.4000區間反復測試,如果順利下破1.3500,中長期來説,可能會在1.3000到1.3500區間反復測試。

4.日元: 溫和下跌

•日本疫苗接種開始的時間相對比其它G7國家較晚,日本或需要更長的時間退出量化寬鬆,再叠加日本現任首相不尋求連任,可能為日本政局帶來變數,但預計即使換了他人成爲首相,日本貨幣政策也是變化不大,再加上美聯儲已經明確釋放信號將退出“量化寬鬆” 的大背景下,日元和美元的基本面的差異,可能致使美元兌日元短期内上漲至112, 中長期上漲之115-120區間。

•技術層面來看,隨著美元本月美元的上漲,USDJPY已經從109.10漲至最高112.10,漲幅2.75%,現報110.50,中長期看向115-120區間。

5.澳元:溫和下跌

•原本經濟嚴重依賴中國的澳大利亞,在目前的中澳關係緊張的大背景下,澳大利亞疫情后的恢復,首先要看澳大利亞是否能未來找到和中國大陸媲美的大宗商品市場。

•9月7日的澳洲央行利率決議,澳大利亞央行維持基準利率在0.1%不變,維持3年期國債收益率目標在0.1%不變,符合市場預期,2024年之前不會加息;致力於維持對經濟具有高度支持性的貨幣環境,從9月開始將債券購買規模削減至每周40億澳元,並維持至少到2022年2月中旬;預計經濟將在2022年下半年擺脫Delta變種病毒的疫情影響而重回正軌。同時,叠加上美聯儲已經明確釋放信號將退出“量化寬鬆” 的大背景下,澳元難以在美元預期走强的背景下,大幅走高。

•技術層面來看,9月澳元兌美元:0.7480跌至0.7165,跌幅4.21% ,現報0.7310,短期還有在0.7000到0.8000之間反復震蕩測試的可能,中長期來説,有再次下探0.7000,並跌破的可能。

6.紐元:溫和下跌

•紐西蘭8月12日的利率決議,意外將宣佈將資產購買規模大幅上調至1000億紐元,紐元短綫下跌。新西蘭央行RBNZ在8月發佈的利率會議上宣佈,官方基準利率維持下0.25%不變,但是宣佈把大規模資產購買計劃 (LSAP) 的上限從600億紐元大幅上調至1000億紐元,並維持至2022年6月。這讓投資者質疑紐西蘭的疫情恢復比其它發達經濟體來的慢的可能性增加。紐元自今年年初以來,維持0.6800到0.7300區間反復測試。短期來説,紐元還是有可能在美元的任何下跌的刺激下而短綫上漲。長期來説,,由於美聯儲已經明確釋放信號將退出“量化寬鬆” ,澳元難以在美元預期走强的背景下,很難大幅走高。

•技術層面看,紐元兌美元,在9月一个月的时间,已经0.7170跌至 0.6855,跌幅4.39%,现报 0.6928, 短期來説,還有在0.6800到0.7450之間反復震蕩測試的可能,中長期來説,有再次下探并跌破0.6800的可能,并在0.6500到0.7000区间震荡的可能。

7.加元:結合原油走勢判斷

•加拿大是G7國家中最早宣佈縮減購債規模的國家。最近7月14日的加拿大利率決議宣佈維持基準利率0.25%不變,同時將資產購買計劃規模再下調至每周20億加元,之前是每周30億加元。加拿大歷來有勞動力短缺的問題,在疫情恢復期間,移民人數偏低的情況下,這種情況可能更加嚴重。加元是受到原油走勢影響最大的貨幣,走勢要結合原油的走勢總綜合判斷。

•9月8日的加拿大央行公佈的利率決議,將基準利率維持在0.25%不變,將資產購買計劃規模維持在每周20億加元,符合市場預期,預計2021年下半年經濟將繼續走强,儘管第四波新冠軍疫情可能影響復蘇,將致力於政策率保持在有效下限,直到經濟疲軟消退,而實現2%的通脹目標。

•技術層面看,美元兌加元(USDCAD)在過去一个月的時間,从1.2495漲至1.2895,漲幅3.20%,加元將繼續受到大宗商品價格,貿易條件和全球風險偏好的影響,短期來説,有在1.2000至1.3000之間反復震蕩測試的可能,長期來説,如果油價下跌明顯下,有向上測試1.3000,並漲至1.3500的可能性。

商品市場

1.原油

原油已從去年的疫情剛爆發時的最低點每加侖15美元左右漲到目前70-80美元左右。短期而言,此前旅行和出游等活動的被壓抑的需求在疫情后的恢復期間,可能重新得到釋放,而衝擊80到100美元區間。 中長期來説,隨著美國,歐洲和中國三大經濟體致力于推動碳中和技術的進程,同時結合電動車市場的興起,石化燃料的需求或在各國GDP中的比例大幅下降,原油中長綫看向50美元。

技術層面來看,9月油價大漲,布倫特油,從每加侖67.50美元上漲至76.75美元,漲幅13.7%,,現報75.85美元;德克薩斯油,從每加侖71.45美元上漲至80.85美元,漲幅13.15%,現報80.00美元。

2.黃金

黃金在從年初的最高触及每盎司1915美元到最近8月的最低每盎司1670美元之間大幅波動。目前在每盎司1760.80美元尋找方向。長遠來看,隨著後疫情時代,全球各國接種疫苗普及的加速,和全球經濟的加速復蘇,以及美國拜登總統上臺以來的“天量刺激”經濟政策的落實和實施,美國經濟的復蘇前景越來越樂觀,這些都降低了黃金作爲避險品種的吸引力。叠加加上美聯儲已經明確釋放信號將退出“量化寬鬆”,可能重啓”加息“ 的大背景下,黃金也難以大幅走高。

技術層面看,黃金兌美元,9月份,从每盎司1835.50美元跌至最低1721.65美元,跌幅6.20 %,現報每盎司1760.35美元,短期來説,還有在每盎司1700美元到1800美元之間反復震蕩測試的可能,中長期來説,有再次下探每盎司1700美元,並跌破和看向每盎司1550.00美元的可能性。

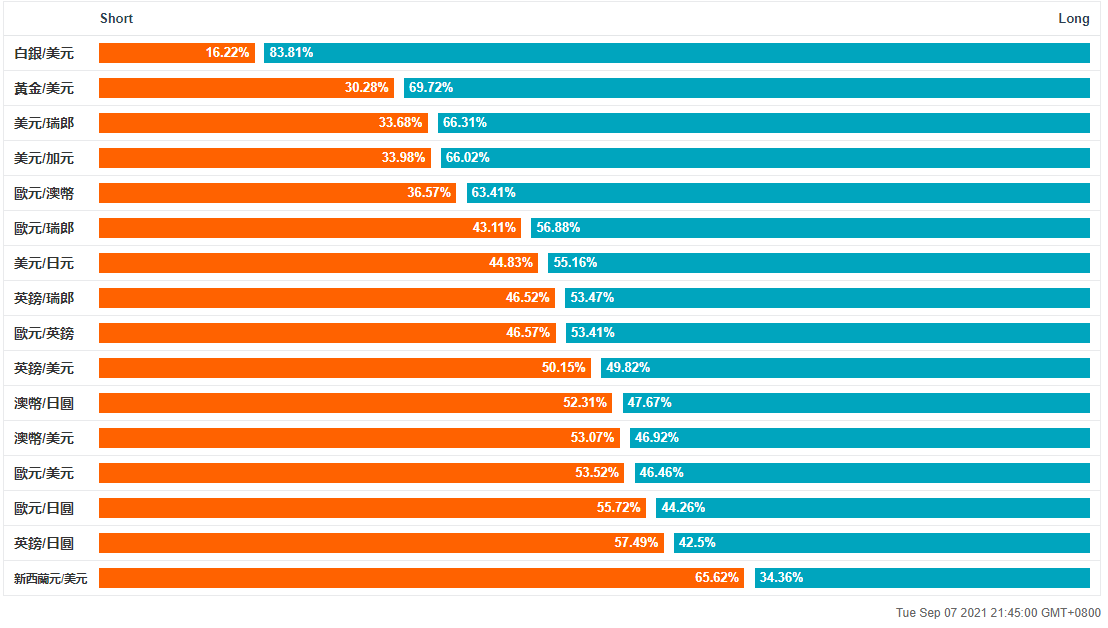

资料来源: OANDA多空持倉/挂單比率圖利用OANDA客戶情緒報告交易外匯和貴金屬市場,交易員的市場情緒可以用於決定一系列資產的倉位情況,我們的OANDA外匯持倉數據(也可以稱作情緒指數),提供了有關散戶所持有的多頭和空頭的倉位大小,散戶情緒的轉變以及整個指標所釋放出來的信號,即看漲,看跌或者中性等相關信息。

分析2021年9月7日晚上臺北時間9點45分,黄金兌美元的OANDA多空持倉比率圖(也可以叫做散戶情緒指數),安达客戶的“持倉”情況是“多头”:69.72%,“空头”:30.28%,“多頭”明顯大於“空頭”, OANDA散戶情緒指數通常作爲反向指標,暗示黄金兌美元在目前价位每盎司1802.00美元企穩之後,還可能有下跌的可能。 9月29日, 黄金兌美元下跌至每盎司1720.00美元左右。

本月關注

·各國疫苗接種接種普及的進程

·德爾塔Delta變種病毒和其它變異病毒的傳播和控制情況

·美聯儲今年最後两次次在11月和12月的利率決議會議紀要

·美國就業市場改善情況,重點關注接下來的每個月的第一個周五即將公佈的10月,11月和12月的非農就業數據

·OPEC石油输出国组织會議紀要(OPEC and non-OPEC Ministerial Meeting)

·其它各國的央行利率會議紀要

Sandy Wang 撰

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達80%的交易利潤分成。

限時優惠代碼

在購買鈦金挑戰賽時輸入“TITANIUM30”,即獲得30%的折扣(優惠截止日期為2024年4月30日)。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。